株式投資を行っているので、投資家目線での問題提起です。

そもそもの問題意識は、便利系のBtoB SaaSと課題解決系のSaaSを同じような指標で評価して良いのか。

なぜなら、便利系のSaaSはマーケティングコストが高く、規模が大きくなると成長が鈍化すると思われるからである。

つまり、企業価値の評価に顧客獲得コストを変数として含めるべきであると考える。

現在、隆盛を極めているGAFAMは、顧客獲得コストが低くネットワーク効果を効かせられるため、成長が持続していると考えられる。

SaaS企業のメトリクスについて学ぶ機会がなかったので、以下を参照した。

https://note.com/yuintei/n/n6612b97e5d99

すると、CAC(Customer Acquisition Cost)という指標があると分かる。

これについて、現場レベルで解説されているのが以下である。

https://www.wantedly.com/companies/wantedly/post_articles/136733

元wantedlyのCFOが書いたブログで、総合的に考えると”SaaS の40%ルール”に落ち着きそうである。

最初のメトリクスnoteに記載された引用をみると、以下がある。

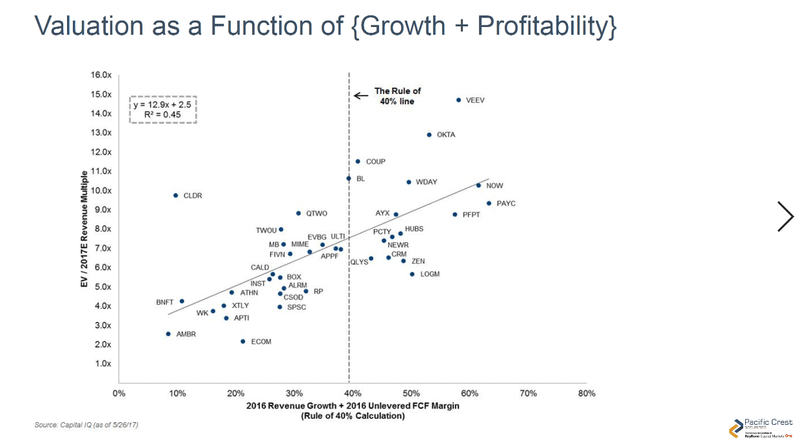

美しいグラフがあったので添付する。

縦軸がPSRで、横軸がGP Ratio(成長率+利益率)です。

右上には y=12.9x + 2.5 と記載されており、相関関係にあります。

結論は、GP Ratioを重要視しようでした。

“GP Ratio”について日本語で検索しても、あまりブログなどで言及がなく、理解が進んでいないという印象でした。